2022-08-14

2022-08-14  4805

4805

根据《企业所得税法》第一条“在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税”、《企业所得税法实施条例》第三条“企业所得税法第二条所称依法在中国境内成立的企业,包括依照中国法律、行政法规在中国境内成立的企业、事业单位、社会团体以及其他取得收入的组织”之规定,单位、组织无论其是盈利亦或是非盈利凡在中国境内取得收入的都是企业所得税的纳税人,故长沙医学院当然也是企业所得税的纳税人。

(二)非营利法人等于“非营利组织”?

笔者发现实践中很多人误认为民商法口径下的“非营利法人”就等同于税法意义上的“非营利组织”其取得的各项收入当然属于免税收入,这明显是对政策掌握不全面导致的误解。

笔者通过企业信用信息公示网查询了长沙医学院的登记信息,其单位性质是“民办非企业单位”,那么首先需要搞清楚“民办非企业单位”属于什么性质的法人。

根据《民法典》第八十七条规定,是指为公益目的或者其他非营利目的成立,不向出资人、设立人或者会员分配所取得利润的法人,为非营利法人。非营利法人包括事业单位、社会团体、基金会、社会服务机构等、《民办学校分类登记实施细则》第三条“民办学校分为非营利性民办学校和营利性民办学校”、第七条“正式批准设立的非营利性民办学校,符合《民办非企业单位登记管理暂行条例》等民办非企业单位登记管理有关规定的到民政部门登记为民办非企业单位,符合《事业单位登记管理暂行条例》等事业单位登记管理有关规定的到事业单位登记管理机关登记为事业单位”、第九条“正式批准设立的营利性民办学校,依据法律法规规定的管辖权限到工商行政管理部门办理登记”、《民办非企业单位登记管理暂行条例》第二条“本条例所称民办非企业单位,是指企业事业单位、社会团体和其他社会力量以及公民个人利用非国有资产举办的,从事非营利性社会服务活动的社会组织”之规定,长沙医学院这样的民办非企业单位应属于非营利法人。

下面一个问题是,民法意义的“非营利法人”能否等同于税法口径上的“非营利组织”?

根据《企业所得税法实施条例》第八十四条“(1)依法履行非营利组织登记手续;(2)从事公益性或者非营利性活动;(3)取得的收入除用于与该组织有关的、合理的支出外,全部用于登记核定或者章程规定的公益性或者非营利性事业;(4)财产及其孳息不用于分配;(5)按照登记核定或者章程规定,该组织注销后的剩余财产用于公益性或者非营利性目的,或者由登记管理机关转赠给与该组织性质、宗旨相同的组织,并向社会公告;(6)投入人对投入该组织的财产不保留或者享有任何财产权利;(7)工作人员工资福利开支控制在规定的比例内,不变相分配该组织的财产”。此外,财税[2018]13号文件第二条还要求,符合条件的非营利组织应当向主管机关提出免税资格申请,由税务机关核准非营利组织免税资格。

综上所述,长沙医学院作为“非营利法人”,需要向税务机关提出免税资格申请并申请报送相关资料,由财政、税务部门核准非营利组织免税资格后,方能享受按照规定享受非营利组织免税优惠政策。

本案中,税务局稽查局局长李宏剑则回应称,长沙医学院没有办理“非营利组织”的证明,故其并不能当然享受非营利组织免税这一优惠政策。

(三)非营利组织所取得的收入是否一律免税?

长沙医学院未按照税法的规定办理非营利组织免税资格认证手续的问题暂且放下,假设长沙医学院办理了非营利组织免税资格,其取得的收入是否就一定是免税收入?

根据财税[2009]122号文件的规定,非营利组织企业所得税免税收入范围如下:(1)接受其他单位或者个人捐赠的收入;(2)除《中华人民共和国企业所得税法》第七条规定的财政拨款以外的其他政府补助收入,但不包括因政府购买服务取得的收入;(3)按照省级以上民政、财政部门规定收取的会费;(4)不征税收入和免税收入孳生的银行存款利息收入;(5)财政部、国家税务总局规定的其他收入。

根据上述规定来看,长沙医学院被要求补税的学费、住宿费等收入,确不属于财税[2009]122号文件规定的免税收入范围内,应当照章纳税。

综上所述,长沙医学院未办理非营利组织免税资格认证,其取得学费、住宿费等收入也不属于免税收入范围内,其取得的收入应当照章纳税。

根据《税收征收管理法》第三条“税收的开征、停征以及减税、免税、退税、补税,依照法律的规定执行;法律授权国务院规定的,依照国务院制定的行政法规的规定执行。任何机关、单位和个人不得违反法律、行政法规的规定,擅自作出税收开征、停征以及减税、免税、退税、补税和其他同税收法律、行政法规相抵触的决定”之规定,免税”只能由法律、行政法规加以规定,但没有授权部委规章乃至规范性文件加以规定。

《企业所得税法》第二十六条“企业的下列收入为免税收入:(四)符合条件的非营利组织的收入”,从文意解释角度来看存在两种理解方式:其一是符合条件的非营利组织取得的所有收入均免税;其二是符合条件的非营利组织取得的符合条件的收入才免税。

《企业所得税法实施条例》第八十五条又规定了,“企业所得税法第二十六条第(四)项所称符合条件的非营利组织的收入,不包括非营利组织从事营利性活动取得的收入,但国务院财政、税务主管部门另有规定的除外”,明确了“非营利组织哪些收入不能免税,而非采用正面清单说明哪些收入要征税”,从立法手段上来讲属于负面列举方式。此外,本条授权财政、税务部门可以对哪些营利性收入免税作例外规定。

结合《企业所得税法》第二十六条和《企业所得税法实施条例》第八十五条的规定来看,要享受非营利组织免税优惠需要纳税人是符合条件的非营利组织,且取得收入不适于禁止适用的范围内。

同时《企业所得税法实施条例》第八十五条仅授权财政、税务部门对哪些营利性收入免税作例外规定。而财税[122]号文列举的却是五类可以免税收入,违反了《企业所得税法实施条例》的授权范围,此外该五类免税收入仅仅是非营利性收入的一部分,没有涵盖所有非营利性收入。

综上所述,财税[122]号文存在违反上位法的问题,但是由于我国税收法律法规的体系混乱,立法层级较低,税务机关和法院对于总局发布的文件都会遵照执行,因此我国的税收立法水平有待提升。

(二)长沙医学院在应对涉税争议上存在重大问题

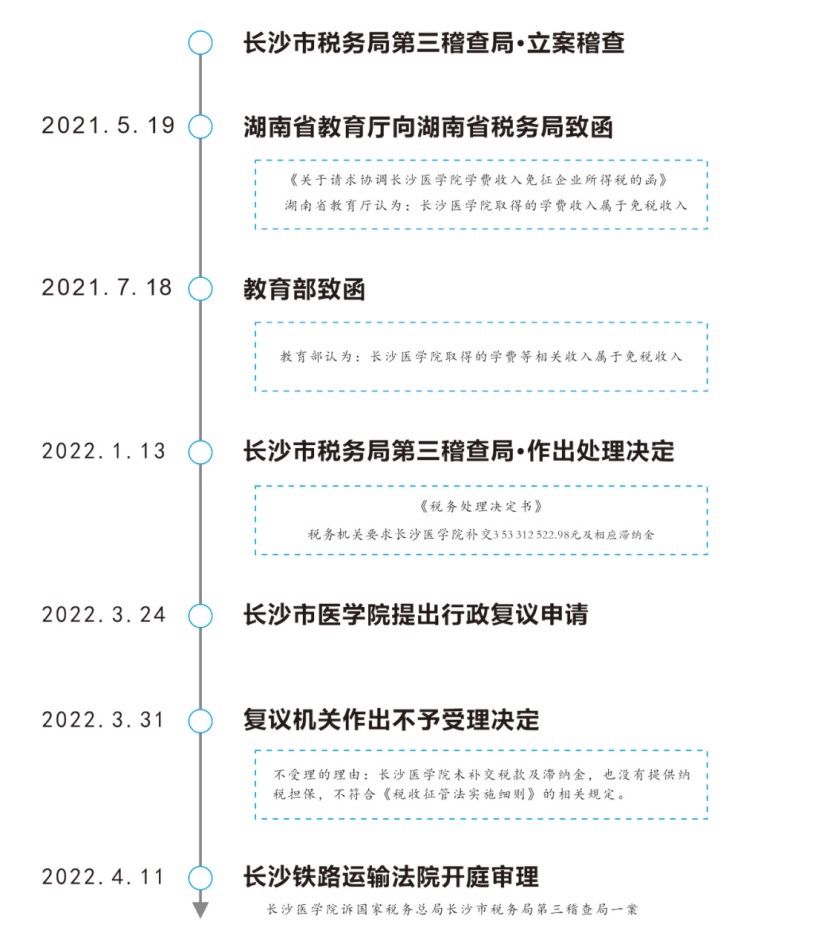

从长税复不受[2022]1号《不受理行政复议申请决定书》中的内容来看,长沙医学院提起行政复议时并未按规定补缴税款、滞纳金,复议机关驳回了其行政复议申请。而后长沙医学院又向法院提起行政诉讼,该案在2022年4月11日开庭,目前尚未查找到判决书。

根据《税收征收管理法》第八十八条的规定,税务争议与其他争议相比具有一个显著的特征,即税务行政诉讼采用双前置制度,即纳税前置加行政复议前置。纳税人即便不服税务机关的处理决定,也应当先缴纳税款才能申请行政复议,对行政复议结果不服才能提起行政诉讼。本案中,长沙医学院对于税务争议的应对堪称“灾难”级表现,笔者对该案结局持消极态度。

(三)求助教育主管部门解决税务问题

2021年,长沙医学院在被税务稽查后,首先想到的不是寻求涉税专业人员的帮助而是找到湖南省教育厅,教育厅向湖南省税务局、湖南省委督查室等单位发送的《关于请求协调对长沙医学院学费收入免征企业所得税的函》,“目前公办学校的学费收入是免征企业所得税的,根据法律规定,结合长沙医学院的法人属性、办学章程及办学实际,我们认为长沙医学院应当与公办学校一样,享受免征学费收入企业所得税的优惠政策”,结合上文的分析来看教育厅的观点应是错误的,省税务局也否定了上述观点。

但是,教育厅和长沙医学院提出了一个很重要的观点,即根据《民办教育促进法》第五十四条,非营利性民办学校享受与公办学校同等的税收优惠政策,并据此认为公立院校取得的学费、住宿费等收入都享受免税优惠,长沙医学院也应当得到同等待遇。

公立院校取得的收入之所以免税,并非依据《企业所得税法》第二十六条四款的规定,而是依据【财税〔2004〕39号】文件第十条“对学校经批准收取并纳入财政预算管理的或财政预算外资金专户管理的收费不征收企业所得税”之规定,公立院校收取学费、住宿等收入属于上缴财政纳入财政预算的民政收入,不属于企业所得税的征税范围,即属于不征税收入。而长沙医学院收取的学费等收入不满足39号文件的规定,无法比照公立院校享受该政策。

最后,长沙医学院妄图通过其他行政机关向税务机关施压的方式来处理税务问题,笔者认为是其对当前税务稽查办案严厉程度存在严重误判,税收作为国家的经济来源,是国家履行公共职能的经济依托,税收是维系国家政权稳定性的重要工作和支撑,此外税务部门办理稽查案件有一套严密的流程,且全程受办公系统的监控,在缺乏专业的证据组织和法理论证的情况下,很难影响案件办理的最终结果。

结语

党中央、国务院都在大力倡导企业合规,最高检更是将企业合规作为出罪的从宽事由,并于2022年在全国推开“企业合规不起诉”制度,国家在制度层面鼓励企业合规。税务合规作为企业合规最重要板块之一,一旦触发风险将给企业带来经济、商誉等方面的损失,应当给予足够的重视。