2023-07-24

2023-07-24  1743

1743合理布局股权架构的确能够帮助纳税人节税,但是恶意搭建没有经营实质的股权架构,在现在“以数治税”的大背景下很可能被穿透追缴税款。

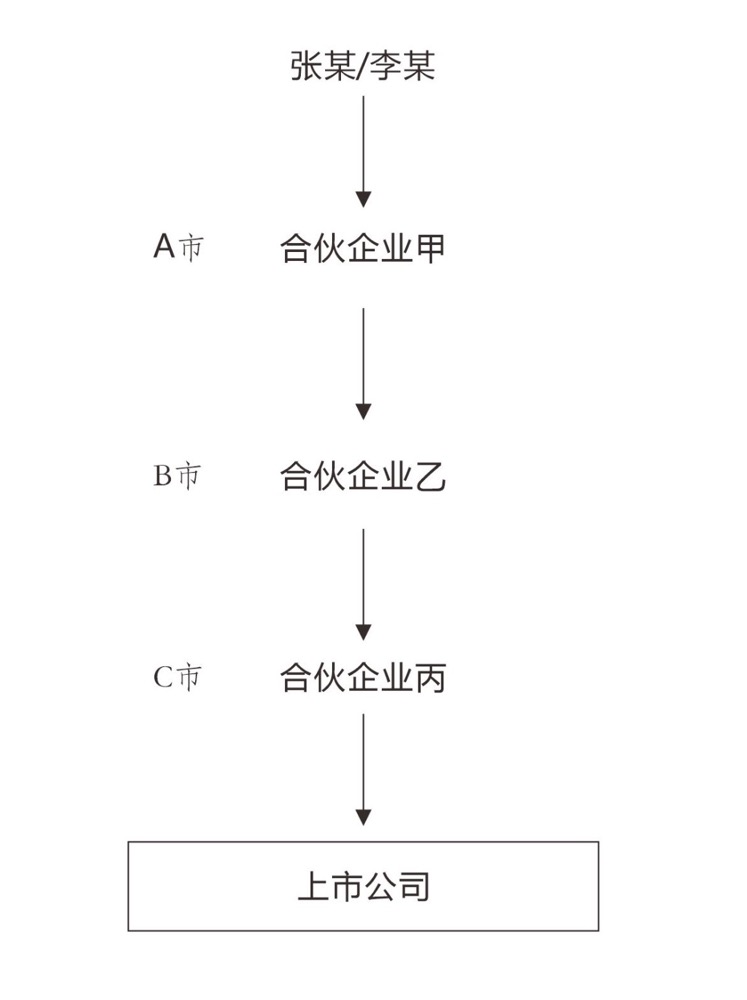

前不久,某上市公司的一则减持公告引起当地税务机关工作人员的注意,通过通过层层追查税务人员发现,持有该上市公司股份的某合伙企业,存在异地设立、多层嵌套的问题,具体如下:

2021年4月,C市丙合伙企业减持该上市公司股份。依据【财税〔2008〕159号】、个人所得税法等规定,合伙企业合伙人是自然人的,应按照5%~35%的税率缴纳个人所得税。张某、李某应对A市某合伙企业减持该上市公司股份事项申报缴纳个人所得税,但实际情况是两人并未申报缴纳。

经查,张某和李某利用上述架构逃避税务监管已经长达7年之久,最近才被税务机关查处。

“异地设立及多层嵌套合伙企业”的底层逻辑是什么?

(一)变相利用“税收洼地”逃避缴纳税款

转让股票主要有三种持股方式,其对应的税务处理方式如下:

1.自然人直接持股

个人按照“转让财产所得”缴纳20%的个人所得税(针对原始股限售股)

2.通过合伙企业持股

合伙企业转让股票按经营所得,投资人个人适用5%—35%超额累进税率,缴纳个人所得税

3.通过有限公司持股

个人直接持股方式税负最低,但实务中,一些合伙企业利用“税收洼地”和合伙人机制能实现所有权与控制权分离的便利,往往采用后两种持股方式。

(二)“异地设立+多层嵌套”规避税收监管

合伙企业税收监管目前存在比较大的漏洞,上述避税方式就是钻了这些空子:

1、中间层的合伙企业乙因其无须纳税,其主管税务机关也没有监管动力。

2、末端合伙企业丙所在地税务机关,因为缺少与异地税务机关的数据传递机制,无税收管辖权而无法实施监管,对最终投资人张某、李某通过上述架构分回的具体所得,只能依赖纳税人自行申报,难以复核。

(三)“先分后税”规定演变为“不分不税”

而实务中,由于对应监管机制还不够完善,时常出现合伙人不确认分配所得的情形,若再叠加多层嵌套的复杂架构,下游合伙企业主管税务机关也无从知晓,最终导致税款流失。

(四)混淆所得后随意将股息并入收入抵减亏损